宠物消费升级风口下,这些方向可能还有机会!

日期:2018年03月23日 09:21

悄然兴起的“它经济”正在爆发。

有数据显示,预计到2020年我国宠物行业市场规模有望突破2000亿元。在这个由小动物翘起的千亿大市场,不少企业早已窥见先机,抢滩这片新蓝海。

中国正站在宠物经济爆发的前夜

根据《2017年中国宠物行业白皮书》的数据显示,中国宠物行业规模在2017年达到 1340亿元,行业增速保持在 30.9% 的水平。国内宠物市场自2010年开始飞速发展,每年保持30-50%的复合增长率,至2016年,整个市场达到了1200亿人民币的市场规模,预计到2019年左右,将达到2000亿左右的规模。

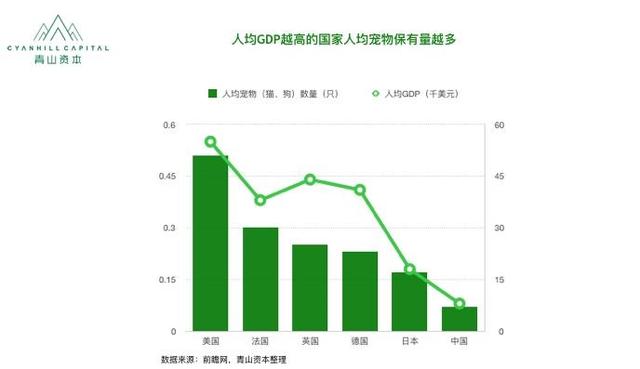

根据过往对标市场的研究,宠物行业发展的一个重要节点是人均GDP达到8000美元,人均GDP越高的国家,人均保有宠物量也更多。截止2016年,中国的人均GDP已经超过5万元,已经步入这个宠物行业发展快速发展的节点。

资本在纷繁复杂的宠物消费市场中依然保持敏锐的嗅觉, 对于宠物行业的布局明显加速。最近2-3年,一方面众多优秀的创业企业加入这个行业,融资金额不断增加,如E宠商城、PIDAN、宠知道、超能小黑等,其中以宠物品牌PIDAN(青山领投天使轮)为例,近期所获清流资本、昆仲资本数千万人民币A轮融资,可以看出从天使轮到A轮时隔仅3个月,PIDAN发展极速上升。另一方面,如佩蒂、中宠等宠物相关企业接连 IPO ,让宠物经济似乎变成了新的投资风口。

行业新变化孕育新的土壤

近来,消费环境、产品和需求都在发生变化,宠物行业也不例外。

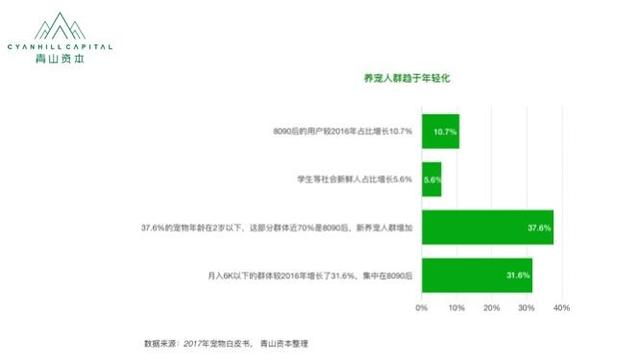

第一,80、90后的崛起带动宠物行业的消费习惯变化。养宠人群在过去3年内大幅增加,其中大部分是年轻人。他们对品质、审美时尚、宠物健康以及用户体验(让人与宠物的体验更好)提出了更高的要求。

同时,更多的年轻人也成为这个行业服务供给端中的一员,他们更能从年轻人的角度,发现宠物经济消费升级的需求,从而在消费市场中脱颖而出。

第二,线上线下融合的趋势明显。传统线下宠物零售门店有着巨大的地缘属性,养宠消费⼈群在的消费习惯、消费意识上存在很大不同,这直接影响到企业的规模化发展。比如派多格尝试过加盟、连锁、自营等多种方式, 仍旧很难跨越消费惯性。

据青山资本从相关创业者了解到的信息,很多企业在线上线下均有布局,宠物消费线上线下分⼯明确(线上主要是用品+主粮),线下主要是体验式的消费/服务, 未来的宠物消费业态也会是集中在线上消费线下体验。

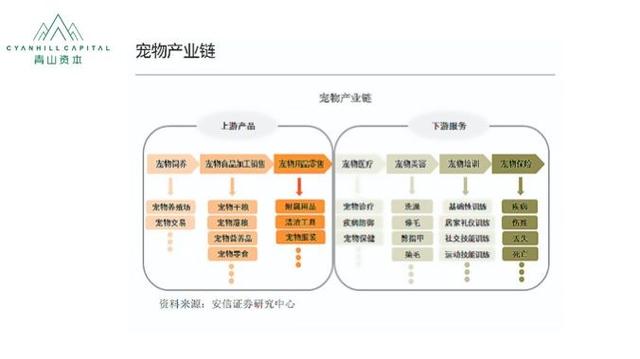

第三、从单一环节向跨产业链布局。宠物产业链整体可以分为产品和服务两大部分。产品主要包括宠物饲料、宠物食品生产加工和销售等。服务主要包括医疗、美容、培训等。总的来讲,整个宠物产业链条所包含的内容十分丰富。

目前宠物产品层面已经形成一定的成熟度,但在宠物服务领域,发展还不充分。不少国内宠物企业已经开始向产业链的上下游进行延伸,提供一体化的宠物服务。

未来,宠物消费升级领域还有哪些突破口?

根据用户消费习惯的改变、线上线下消费场景的变化,新的机会主要围绕满足崛起的新消费群对于高质产品、服务体验提升、运营效率提升展开。

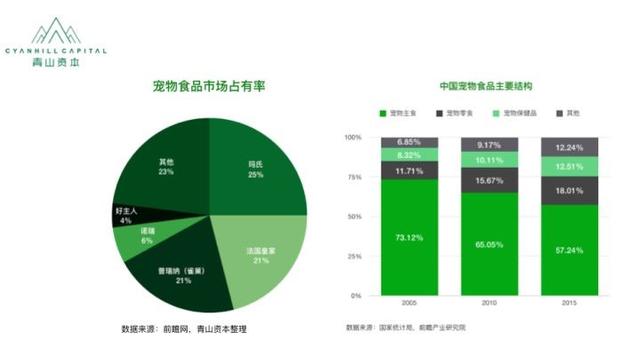

第一,在宠物食品领域。作为宠物行业目前最大的细分市场,国外的巨头一直占据宠物食品的主流市场,国内企业以代工出口为主。创业企业可从宠物食品的细分领域(零食、湿粮)切入,从而布局宠物食品产业链。

一方面,在目前宠物食品行业中,形态愈加细分,宠物主食的占比在逐年下降,零食和保健品占上升,另一方面,在目前的多个细分行业中, 有多个行业是属于典型的比较粗放式的市场状态,有品类但无品牌。随着注重品质的主⼒消费群体的崛起(这些人往往也是朋友圈中的意⻅领袖),市场中会出现更多新品牌的机会。

第二,在宠物医疗领域。2015年底,中国宠物医疗行业平均每只宠物花销为341元,而美国每只宠物约为883元,行业发展的空间巨大。

目前宠物医疗行业的竞争格局分散,行业龙头企业瑞鹏门店数量占比仅为1.2%,收入占比不足1%;行业客户满意度排名前10的医院规模总和占总市场规模比例不足3%。在宠物医疗领域存在着比较大的后期资本整合机会,早期进入门槛相对比较高。

第三,在宠物用品领域。目前国内用品制造的企业众多,但品牌认可度不足,国内比较知名的品牌均为外资品牌,这点上比较类似宠物食品领域,国内企业多以代工出口为主。

我们认为在进口替代上,国内品牌有较多的机会,可以从渠道和品牌双向夹击国际品牌,可从细分品类成为龙头企业,从而向产业链上下游延展。

第四,在销售渠道领域。垂直电商发力不足,青山资本比较看好线上线下结合的新渠道机会。

Copyright@北京万耀雄鹰国际展览有限公司

第13届雄鹰京宠展版权所有 京ICP备17030582号 网站建设:一诺互联